・納税しないとどうなるの?

・2020年度はコロナの影響で、納税額が予定納税額より少なくなりそうだけど、払い過ぎのお金はどうなるの?

・コロナの影響で納付できそうにない。どうしたらいいの?

本記事では、「予定納税の通知書」という書類が初めて税務署から届いてお困りのあなたに、

「予定納税の仕組み」や「払い過ぎたお金はどうなる?」

などの疑問にお答えしています。

本記事を読めば、予定納税について全て解決する上に、

もしかすると、得をするかもしれない方法について解説しています。

本記事のテーマ

予定納税とは?過払い金は返ってくる?徹底解説!【コロナの影響で納税できない人は減額申請を】

予定納税とは?所得税を前払いする仕組み

まず、予定納税の仕組みについて解説します。

予定納税とは、

・前年の所得に対する納税額が15万円以上だった人に適用されて、今年度分を前払いする仕組みです。

・予定納税で納める額は、前年納税額の2/3を2回に分けて前払い納税することになります。

・予定納税の納付期間は、

第一期:07/01~07/31

第二期:11/01~11/30

の間に納付しなければいけません。

これが予定納税の仕組みです。

税務署からこういった書類が届くと、

「なんだ?」と少し身構えますが、落ち着いてくださいねw

仕組みが分かったところで、他の疑問についても解決しておきましょう。

予定納税で払い過ぎた分は還付される

払い過ぎた分のお金はどうなるの?

ここが一番悩みどころだと思います。

結論から言うと、しっかり戻ってきます。

こちらの例えで解説します。

2019年度の所得税が30万円だったとすると、

第一期に支払う納付額…10万円(30万円の1/3)

第二期に支払う納付額…10万円(30万円の1/3)

となり、第一期+第二期=20万円を前払いすることになります。

しかし2020年度はコロナウイルスなどの影響で売上が減り、

納税額が15万円だったとすると、

5万円多く納税することになります。

こういった場合は、

2020年度の確定申告で5万円が還付される仕組みになっています。

これが予定納税の還付の仕組みです。

予定納付で納付した額は、しっかり忘れずに本年度の確定申告書に記載するようにしましょう!!

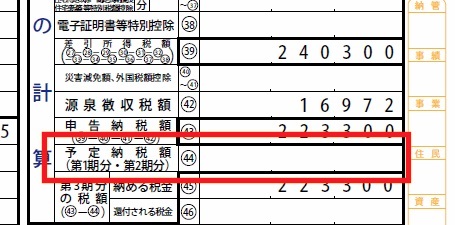

どこに記入するかと言うと、

申告書Bの右側、「税金の計算」部分の【予定納税額(第一期分・第二期分)】の所です。

ここに、第一期と第二期の合計額を忘れずに記載するようにしましょう!

記載を忘れると還付されるはずのお金が戻ってこなくなりますので、

絶対に書くようにしましょう!!!!

予定納税の支払い期日は?

先ほどから触れていますが、予定納税は第一期と第二期に分かれていて、

それぞれに支払い期日があります。

第一期:07/01~07/31

第二期:11/01~11/30

この期間にしっかり納付するようにしましょう。

通知書の封筒に同封されている納付書で銀行やコンビニなどで支払いが出来ます。

始めに送られてきた封筒の中には、第一期分の納付書しか入っていません。

第二期分は、納付期日が近づいてきたら改めて納付書が送られてくるので、その時に納付するようにしましょう。

予定納付の支払いを忘れるとどうなる?

予定納付は前年分の所得税が15万円以上だった人に課せられる義務なので、

支払いを忘れてしまうと、延滞税が掛かってしまいます!

その延滞税は、

延滞が2ヶ月未満の場合…年率7.3%

延滞が2ヶ月以上の場合…年率14.6%

とかなり重い延滞税が掛かってしまいます。

ただただ先払いを怠っただけで、このペナルティはバカバカしいので、

忘れることなく納税するようにしましょう。

予定納付が払えない場合は減額申請を

今年は特にコロナウイルスの影響で、売上が減少してしまい、

予定納付が出来ない方もいらっしゃると思います。

そんな方は減額申請をすることで、

予定納税の減額や予定納税自体を払わなくていいようになるかも知れません。

申請は、「所得税及び復興特別所得税の予定納付額の7月(11月)減額申請書」を作成し、提出期限までに所轄の税務署に提出する必要があります。

提出期限は、

7月の減額申請…本年6月30の現況により、申告納税見積額を計算し、7月15日までに

11月の減額申請…本年10月31の現況により、申告納税見積額を計算し、11月16日までに

提出する必要があります。

※日にちは2020年度(令和2年)分の日にちになります。

※上記「所得税及び復興特別所得税の予定納付額の7月(11月)減額申請書」のリンク先のPDFも2020年度(令和2年)分のものになります。

減額申請書は国税庁のホームページからダウンロードができます。

予定納付をすると得するかもしれない還付加算金

2.予定納税で払い過ぎた分は還付されるでお話した通り、

予定納税で先払いして、払い過ぎた分があれば還付されますが、

その場合、還付額+還付加算金という金利をもらうことができます。

これはおいしいですね。

金利は1.1%(令和2年の場合)

最近では、銀行の金利が0.001%くらいなので、

およそ1000倍!

金額にすると数百円~数千円程度になると思いますが、

それでもおいしいですよね。

なので、資金に余裕がある方は、

今年度の所得税が減少する予定であっても減額申請をせず、

予定納付をして還付加算金を頂く方が得をするかも知れませんね。

還付加算金はあくまで、

今年度の納税額が予定納税額より少なかった人だけなので、

予定納税額より今年度の納税額が多かった人は対象外なのであしからず。

まとめ

いかがだったでしょうか?

今日は、予定納税について解説しました。

まとめると、

予定納付とは所得税を前払いする仕組み

予定納付で払い過ぎた分は還付される

予定納付には支払い期日があるので注意が必要

予定納付を忘れると延滞税が掛かってしまう

予定納付が払えない場合は減額申請が出来る

予定納付をすると還付加算金がもらえる場合がある

ということですね。

予定納付の書類が届いたら慌てず、今のあなたの事業の状況によって、

前払いをする

減額申請をする

のいずれかを選択すれば大丈夫です。

最後に、別の記事では、

個人事業主の確定申告とは?計算方法などをシンプルに解説【節税にも取組もう】

会社や個人事業主で利益を出し続ける方法【独立思考の方必見】【経験談】

といった記事も書いていますので、

お時間あれば是非チェックしてみてください。

それでは今日はこの辺で!

またお会いいたしましょう!